Jako ekspert z wieloletnim doświadczeniem w analizie finansowej, wiem, jak kluczowe jest zrozumienie mechanizmów stojących za decyzją kredytową banku. W tym artykule szczegółowo opiszę, jakie dane z raportu Biura Informacji Kredytowej (BIK) widzi analityk bankowy i dlaczego ta wiedza jest absolutnie niezbędna dla każdego, kto ubiega się o finansowanie.

Bank widzi pełną historię spłat i scoring oto co sprawdza w raporcie BIK.

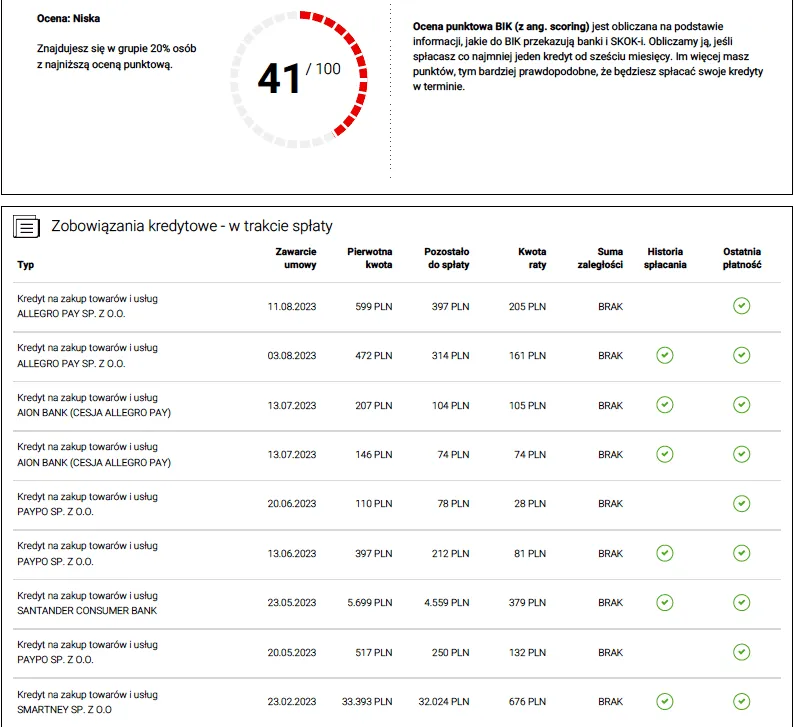

- Ocena punktowa (scoring): Bank widzi Twoją ocenę w skali 1-100 pkt, gdzie wyższy wynik oznacza większą wiarygodność kredytową.

- Szczegółowa historia spłat: Analityk widzi terminowość każdej raty wszystkich Twoich kredytów, z dokładnym oznaczeniem ewentualnych opóźnień.

- Zobowiązania pozabankowe: W raporcie widoczne są również pożyczki z firm pozabankowych (tzw. chwilówki), które są analizowane na równi z kredytami.

- Liczba zapytań kredytowych: Bank sprawdza, jak często w ciągu ostatnich 12 miesięcy ubiegałeś się o finansowanie.

- Dane z BIG InfoMonitor: Raport może zawierać informacje o Twoich niezapłaconych rachunkach, mandatach czy alimentach.

Warto od razu zaznaczyć, że raport BIK, który pobiera bank, jest znacznie bardziej szczegółowy i rozbudowany niż standardowy raport dostępny dla konsumenta. Wersja bankowa zawiera zaawansowane dane analityczne i wskaźniki, które są dla mnie, jako analityka, podstawą do oceny ryzyka, a które nie są dostępne w podstawowym odpisie dla klienta indywidualnego.

Twoja tożsamość pod lupą, czyli jakie dane osobowe weryfikuje bank

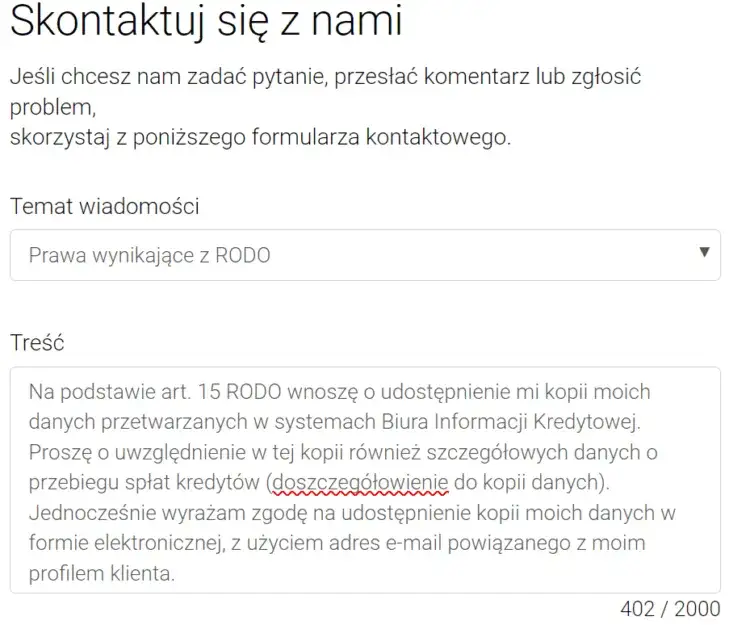

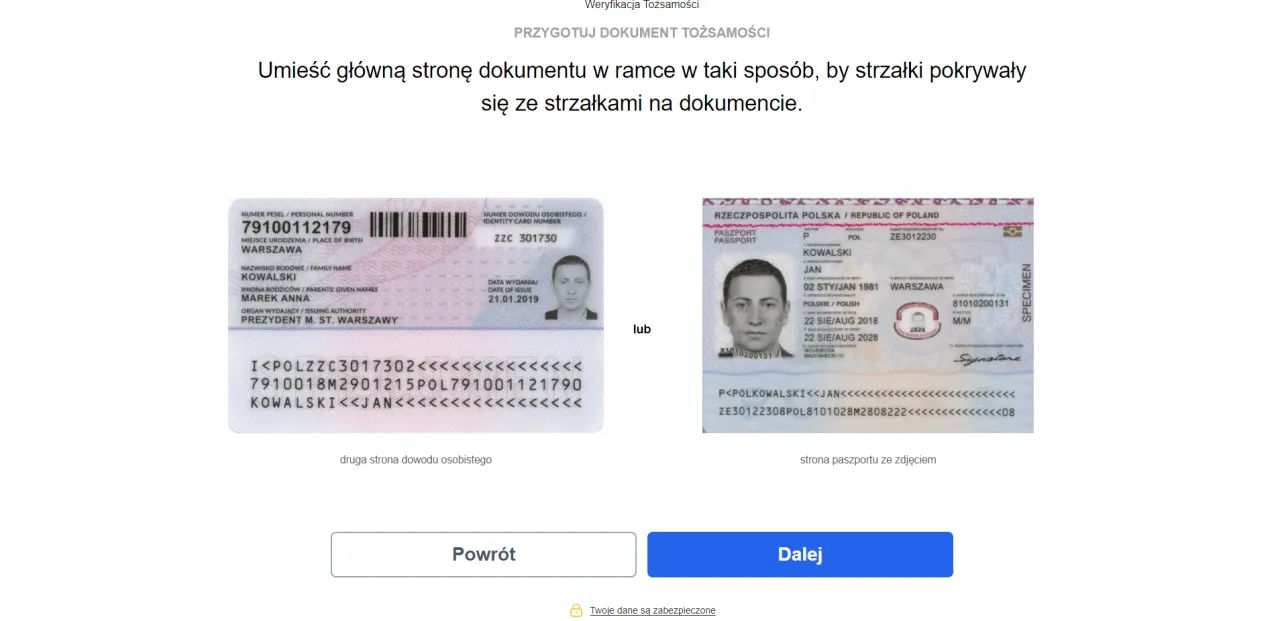

Zacznijmy od podstaw, czyli od Twoich danych osobowych. Bank musi mieć pewność, że wnioskujesz o kredyt pod swoją prawdziwą tożsamością i że dane zgadzają się z tymi, które posiada BIK. W raporcie widoczne są następujące informacje:

- Imię i nazwisko: To absolutna podstawa. Muszą być identyczne z tymi we wniosku i w Twoim dokumencie tożsamości.

- Numer PESEL: Jest to unikalny identyfikator, który pozwala jednoznacznie powiązać Twoją osobę z historią kredytową. Jego zgodność jest kluczowa.

- Adres zameldowania i korespondencyjny: Bank sprawdza, czy podane adresy są zgodne z tymi w BIK. Rozbieżności mogą wzbudzić podejrzenia i wymagać dodatkowych wyjaśnień.

Chcę podkreślić, że zgodność tych danych z tymi, które podałeś we wniosku kredytowym, jest absolutnie kluczowa. Jakiekolwiek rozbieżności mogą opóźnić proces lub nawet doprowadzić do odrzucenia wniosku. Ważne jest, aby pamiętać, że bank nie widzi w BIK informacji o Twoim stanie cywilnym ani o zatrudnieniu. Te dane weryfikuje na podstawie wniosku kredytowego i dostarczonych przez Ciebie dodatkowych dokumentów, takich jak zaświadczenie o zarobkach.

Scoring BIK, czyli jak bank ocenia Twoją wiarygodność w jednej liczbie

Scoring BIK to dla mnie jeden z najważniejszych wskaźników. Jest to ocena punktowa, która w skali od 1 do 100 punktów, przedstawia Twoją wiarygodność kredytową. Im wyższy wynik, tym niższe ryzyko kredytowe dla banku i tym samym większa szansa na uzyskanie kredytu na korzystniejszych warunkach. Oto jak zazwyczaj interpretujemy poszczególne przedziały:

| Przedział punktowy | Interpretacja dla banku |

|---|---|

| Powyżej 80 pkt | Bardzo dobra wiarygodność kredytowa, niskie ryzyko. Klient postrzegany jako solidny. |

| 60-80 pkt | Dobra wiarygodność kredytowa, akceptowalne ryzyko. Możliwe, że bank zaoferuje standardowe warunki. |

| Poniżej 60 pkt | Sygnał ostrzegawczy, podwyższone ryzyko. Wymaga dokładniejszej analizy, często kończy się odmową lub wymaga dodatkowych zabezpieczeń. |

Warto pamiętać, że nie istnieje jeden, uniwersalny próg scoringu wymagany do uzyskania kredytu. Każdy bank ma własną politykę ryzyka i wewnętrzne wytyczne, które określają minimalny akceptowalny scoring dla poszczególnych produktów. Moim zdaniem, kluczowe czynniki, które mają największy wpływ na wysokość oceny punktowej, to:

- Terminowość spłat: To najważniejszy element. Regularne i terminowe spłacanie zobowiązań buduje pozytywną historię.

- Wykorzystanie limitów kredytowych: Optymalne wykorzystanie dostępnych limitów (np. na karcie kredytowej) świadczy o rozsądnym zarządzaniu finansami. Zbyt wysokie wykorzystanie może obniżyć scoring.

- Staż kredytowy: Długa i pozytywna historia kredytowa jest zawsze lepiej oceniana niż brak historii lub bardzo krótki staż.

- Liczba zapytań kredytowych: Zbyt wiele zapytań w krótkim czasie może negatywnie wpłynąć na scoring, o czym opowiem za chwilę.

Twoja historia kredytowa pod mikroskopem banku

To jest sekcja, którą analizuję z największą uwagą. Bank widzi w raporcie BIK wszystkie Twoje zobowiązania kredytowe, zarówno te aktywne, jak i zamknięte (jeśli nie została wycofana zgoda na ich przetwarzanie). Obejmuje to pełen obraz zadłużenia:

- Kredyt hipoteczny: Największe i najdłuższe zobowiązanie, jego terminowa spłata jest bardzo pozytywnym sygnałem.

- Kredyt gotówkowy: Popularny produkt, analiza jego spłacalności jest standardem.

- Kredyt ratalny: Często zaciągany na zakup sprzętu RTV/AGD, również widoczny w BIK.

- Karta kredytowa: Widoczny jest limit, wykorzystanie limitu oraz historia spłat.

- Limit w koncie (debet): Również traktowany jako zobowiązanie kredytowe i analizowany pod kątem wykorzystania i spłacalności.

Dla mnie, jako analityka, kluczowa jest analiza terminowości spłat. Raport BIK zawiera szczegółowy harmonogram spłat poszczególnych rat, oznaczony specjalnymi kodami statusu. Oto najważniejsze z nich:

| Kod statusu spłaty | Znaczenie (opóźnienie w dniach) |

|---|---|

| 0 | Spłata terminowa lub opóźnienie do 5 dni. To jest status pożądany! |

| 1 | Opóźnienie od 6 do 30 dni. |

| 2 | Opóźnienie od 31 do 90 dni. |

| 3 | Opóźnienie od 91 do 180 dni. |

| 4 | Opóźnienie powyżej 180 dni. |

Muszę podkreślić, że dla banku nawet niewielkie, ale regularne opóźnienia (np. status "1" pojawiający się co miesiąc) są negatywnym sygnałem. Świadczą one o problemach z płynnością finansową i mogą znacząco obniżyć Twoje szanse na kredyt. Idealna historia to wyłącznie status "0".

Zobowiązania ze statusem "windykacja", "egzekucja" lub "restrukturyzacja" są dla banku sygnałem alarmowym najwyższego stopnia. W mojej praktyce, kredytobiorca z takim wpisem w BIK praktycznie zawsze spotyka się z decyzją odmowną. Są to sytuacje, które świadczą o poważnych problemach ze spłatą i bardzo wysokim ryzyku kredytowym.

Pożyczki pozabankowe w BIK jak bank patrzy na chwilówki?

Wiele osób wciąż żyje w przekonaniu, że pożyczki pozabankowe, popularnie zwane "chwilówkami", nie są widoczne dla banków. To mit, który może kosztować Cię odmowę kredytu.

Obecnie większość dużych i wiarygodnych firm pożyczkowych raportuje do Biura Informacji Kredytowej. Oznacza to, że dla mnie, jako analityka, pożyczki pozabankowe są traktowane na równi z kredytami bankowymi. Ich terminowa spłata buduje pozytywną historię, natomiast opóźnienia lub brak spłaty mają taki sam, negatywny wpływ na Twoją wiarygodność kredytową, jak w przypadku kredytów bankowych.

Zapytania kredytowe, czyli cichy zabójca Twojej zdolności

Liczba zapytań kredytowych to często niedoceniany, ale bardzo ważny element raportu BIK. Bank widzi, ile razy w ciągu ostatnich 12 miesięcy ubiegałeś się o kredyt lub pożyczkę. Zbyt duża liczba zapytań w krótkim czasie, na przykład więcej niż 5-6 w ciągu 3 miesięcy, jest negatywnie odbierana. Może to świadczyć o tym, że masz problemy finansowe i "gorączkowo" poszukujesz finansowania, co zwiększa ryzyko dla banku. Ważne jest, aby rozróżnić zapytania kredytowe (które obniżają scoring, bo są związane z realnym wnioskiem o kredyt) od zapytań monitorujących (które nie mają wpływu na Twoją ocenę punktową, a są wykonywane np. przez bank, w którym masz już kredyt, w celu monitorowania Twojej sytuacji).Nie tylko kredyty, czyli co jeszcze bank widzi w raporcie BIK

Raport BIK dla banku jest często zintegrowany z danymi z Biura Informacji Gospodarczej (BIG InfoMonitor). Oznacza to, że oprócz historii kredytowej, bank może zobaczyć również inne, negatywne wpisy dotyczące Twoich zobowiązań spoza sektora bankowego. Mogą to być:

- Niezapłacone rachunki: Dotyczy to rachunków za media (prąd, gaz, woda), telefon, internet czy telewizję.

- Mandaty: Niezapłacone mandaty komunikacyjne.

- Zobowiązania alimentacyjne: Zaległości w płatnościach alimentów.

- Inne zobowiązania cywilnoprawne: Np. nieopłacone faktury za usługi, zaległości czynszowe.

Obecność takich wpisów w BIG InfoMonitor jest dla banku bardzo poważnym sygnałem ostrzegawczym. Świadczy to o ogólnych problemach z regulowaniem zobowiązań i znacząco obniża Twoją wiarygodność finansową, co w praktyce często prowadzi do odmowy udzielenia kredytu.

Przeczytaj również: Gdzie dostanę pożyczkę bez zdolności? Sprawdź bezpieczne opcje

Co warto zapamiętać? Kluczowe wnioski dla przyszłego kredytobiorcy

Mam nadzieję, że ten artykuł rozwiał wiele wątpliwości i dał Ci pełny obraz tego, co bank widzi, analizując Twój raport BIK. Zrozumienie tych mechanizmów to pierwszy krok do świadomego zarządzania swoimi finansami i zwiększenia szans na uzyskanie wymarzonego kredytu.

Oto najważniejsze wnioski, które warto zapamiętać:

- Scoring BIK to Twoja wizytówka wysoka ocena punktowa (powyżej 80 pkt) znacząco zwiększa Twoje szanse na kredyt.

- Terminowość spłat to podstawa każde opóźnienie, nawet niewielkie, jest widoczne i negatywnie wpływa na Twoją wiarygodność.

- Nie lekceważ chwilówek i wpisów w BIG InfoMonitor bank widzi je na równi z kredytami i traktuje je jako integralną część Twojej historii finansowej.

- Uważaj na liczbę zapytań kredytowych zbyt wiele wniosków w krótkim czasie może zaszkodzić Twojej zdolności kredytowej.

Z mojego wieloletniego doświadczenia w branży finansowej wiem, że najczęstszym błędem jest niedocenianie wpływu drobnych zaniedbań na całą historię kredytową. Często klienci są zaskoczeni odmową, nie zdając sobie sprawy, że nawet niewielkie opóźnienie sprzed lat lub nieuregulowany rachunek może zaważyć na decyzji. Dlatego zawsze powtarzam: prewencja jest lepsza niż leczenie. Regularne sprawdzanie własnego raportu BIK i dbanie o czystą historię to najlepsza inwestycja w Twoją finansową przyszłość.

Mam nadzieję, że te informacje pomogą Wam świadomie podejść do tematu kredytów. A jakie są Wasze doświadczenia z raportem BIK? Czy coś Was zaskoczyło w tym, co widzi bank? Podzielcie się swoimi przemyśleniami w komentarzach poniżej!