Zrozumienie raportu BIK to klucz do świadomego zarządzania swoimi finansami i zwiększenia szans na uzyskanie kredytu. Ten artykuł jest przewodnikiem, który krok po kroku pokaże Ci, jak wygląda i jak interpretować raport z Biura Informacji Kredytowej, abyś mógł w pełni zrozumieć swoją sytuację kredytową i to, jak widzą ją banki.

Raport BIK pokazuje Twoją wiarygodność finansową oto jak go odczytać

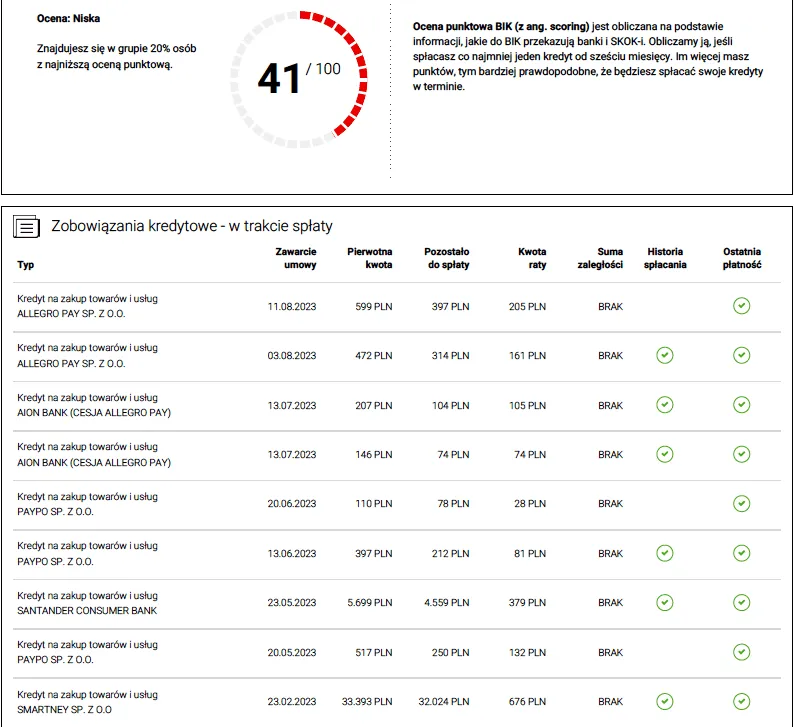

- Ocena punktowa (scoring) od 1 do 100 to kluczowy wskaźnik Twojej wiarygodności kredytowej.

- Raport zawiera szczegółową historię wszystkich Twoich zobowiązań, zarówno aktywnych, jak i zamkniętych.

- Każde opóźnienie w spłacie jest odnotowane i oznaczone, często za pomocą kolorów (zielony, pomarańczowy, czerwony).

- W raporcie znajdziesz listę instytucji, które w ciągu ostatniego roku sprawdzały Twoją historię kredytową.

- Może on również zawierać dane z BIG InfoMonitor, np. o niezapłaconych rachunkach za telefon czy media.

Czym jest raport BIK i dlaczego banki tak wnikliwie go sprawdzają

Dla mnie, jako osoby od lat zajmującej się finansami, raport BIK to nic innego jak Twoja finansowa wizytówka lub, jak kto woli, profesjonalne CV. To dokument, który w kompleksowy sposób przedstawia Twoją historię kredytową od momentu zaciągnięcia pierwszego zobowiązania, aż po dzień dzisiejszy. Banki i inne instytucje finansowe traktują go jako podstawowe źródło informacji o Twojej rzetelności płatniczej, zanim zdecydują się powierzyć Ci swoje pieniądze.

Kto i kiedy sprawdza Twoje dane w Biurze Informacji Kredytowej?

Zastanawiasz się, kto ma dostęp do Twoich danych w BIK? Oto najczęstsze podmioty i sytuacje:

- Banki komercyjne i spółdzielcze: Zawsze, gdy składasz wniosek o kredyt hipoteczny, gotówkowy, samochodowy, kartę kredytową czy limit odnawialny.

- Firmy pożyczkowe (tzw. pozabankowe): Coraz częściej sprawdzają BIK przed udzieleniem pożyczki, choć nie zawsze jest to tak dogłębna analiza jak w bankach.

- Instytucje oferujące zakupy na raty: Przy zakupach ratalnych w sklepach, np. sprzętu AGD/RTV, również następuje weryfikacja w BIK.

- Leasingodawcy: Firmy leasingowe także korzystają z danych BIK, oceniając Twoją wiarygodność przed podpisaniem umowy leasingowej.

Warto pamiętać, że każdy taki wniosek i zapytanie zostaje odnotowane w Twoim raporcie, co ma swoje konsekwencje, o czym opowiem za chwilę.

Jakie informacje o Tobie gromadzi BIK? Pełen zakres danych

Raport BIK to prawdziwa skarbnica informacji o Twoich finansach. Moim zdaniem, kluczowe kategorie danych, które tam znajdziesz, to:

- Dane osobowe: Twoje imię, nazwisko, PESEL, adres zameldowania podstawowe informacje identyfikacyjne.

- Informacje o zobowiązaniach: Szczegóły dotyczące każdego kredytu, pożyczki, karty kredytowej czy limitu. Mowa tu o kwocie zobowiązania, dacie jego udzielenia, terminie spłaty oraz nazwie instytucji finansowej.

- Historia spłaty: To chyba najważniejsza część. BIK skrupulatnie odnotowuje, czy spłacasz raty w terminie. W raporcie zobaczysz, czy były jakieś opóźnienia i jak długo trwały.

- Status zobowiązania: Czy kredyt jest aktywny, czy już spłacony i zamknięty.

- Sekcja zapytań: Lista instytucji, które sprawdzały Twoje dane w BIK.

To właśnie te dane tworzą pełny obraz Twojej finansowej rzetelności.

Jak czytać raport BIK krok po kroku przewodnik po sekcjach

Przyjrzyjmy się teraz, jak te wszystkie informacje są prezentowane w raporcie BIK. Wiem z doświadczenia, że dla wielu osób początkowo może to wyglądać jak skomplikowana łamigłówka, ale zapewniam, że po tym przewodniku wszystko stanie się jasne.

Pierwsze wrażenie: Co mówi Twoja ocena punktowa (scoring)?

Gdy otwierasz raport BIK, jednym z pierwszych elementów, który rzuca się w oczy, jest ocena punktowa, czyli scoring. To liczba w skali od 1 do 100, która w syntetyczny sposób podsumowuje Twoją wiarygodność kredytową. Z mojego punktu widzenia, im wyższy wynik, tym lepiej oznacza to, że jesteś postrzegany jako bardziej rzetelny kredytobiorca. Warto wiedzieć, że jest to nowsza wersja dawnej oceny w gwiazdkach, która dziś jest już rzadziej spotykana.

Wskaźnik sytuacji płatniczej: Jak BIK ocenia Twoją terminowość?

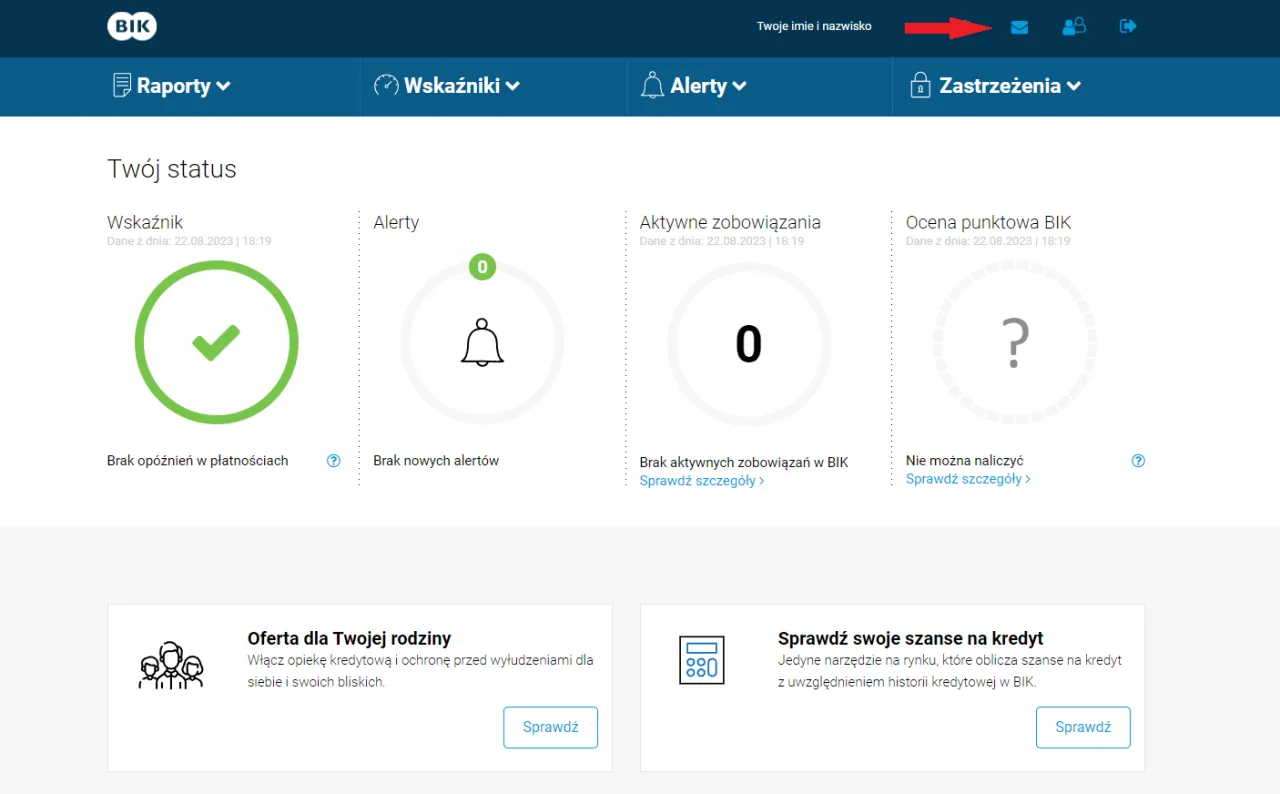

Kolejnym elementem, który daje szybki wgląd w Twoją sytuację, jest Wskaźnik Sytuacji Płatniczej. Często jest on przedstawiony w formie graficznej, na przykład jako zielony symbol (tzw. "ptaszek"), który natychmiast informuje o braku opóźnień. To bardzo intuicyjny sposób, aby w sekundę ocenić, czy Twoje zobowiązania są spłacane na czas. Jeśli widzisz zielony symbol, to świetnie to sygnał, że jesteś rzetelnym płatnikiem.Analiza zobowiązań kredytowych i zrozumienie tabeli spłat

Najbardziej szczegółową częścią raportu jest analiza Twoich zobowiązań kredytowych. Każdy kredyt, pożyczka czy karta kredytowa ma swoją osobną sekcję, gdzie znajdziesz informacje o instytucji, kwocie, dacie udzielenia i statusie. Kluczowe jest jednak to, jak BIK prezentuje historię spłat. Często używane są kolory, które szybko informują o terminowości:

- Zielony: Oznacza spłatę na czas lub z minimalnym, nieistotnym opóźnieniem (np. 0-5 dni). To idealny scenariusz, który buduje pozytywną historię.

- Pomarańczowy: Może wskazywać na drobne opóźnienia, np. 31-60 dni. To sygnał ostrzegawczy, który banki biorą pod uwagę.

- Czerwony: Niestety, czerwony kolor to znak poważnych opóźnień, często powyżej 60 lub 90 dni. Takie wpisy są bardzo niekorzystne i znacząco obniżają Twoją wiarygodność.

Zwróć szczególną uwagę na te oznaczenia to one w dużej mierze decydują o tym, jak banki postrzegają Twoje zarządzanie długiem.

Sekcja zapytań: Kto i dlaczego sprawdzał Twoją historię w ostatnim roku?

Sekcja zapytań kredytowych to lista wszystkich instytucji, które w ciągu ostatnich 12 miesięcy sprawdzały Twoje dane w BIK. Każde zapytanie jest odnotowane z datą i nazwą podmiotu. Dlaczego to jest istotne? Zbyt duża liczba zapytań w krótkim czasie, zwłaszcza jeśli nie zakończyły się one udzieleniem kredytu, może być negatywnym sygnałem dla banku. Może to sugerować, że desperacko szukasz finansowania lub że inne instytucje już odmówiły Ci kredytu. Dlatego zawsze radzę, aby nie składać wielu wniosków jednocześnie.

Kluczowe elementy raportu BIK które decydują o kredycie

Teraz, gdy wiesz już, jak czytać poszczególne sekcje raportu BIK, skupmy się na tych elementach, które mają największy wpływ na decyzje kredytowe banków. To są te aspekty, na które ja, jako ekspert, zawsze zwracam największą uwagę.

Ocena punktowa (1-100): Co oznacza Twój wynik i jak go poprawić?

Ocena punktowa, czyli scoring BIK, to bez wątpienia jeden z najważniejszych wskaźników. Wynik powyżej 80 punktów jest zazwyczaj uważany za bardzo dobry i znacznie zwiększa Twoje szanse na kredyt. Pamiętaj, że to nie jest stała liczba możesz ją poprawić. Oto kilka moich sprawdzonych porad:- Terminowe spłaty: To absolutna podstawa. Zawsze spłacaj raty na czas, nawet jeśli jest to minimalna kwota na karcie kredytowej.

- Unikaj wielu zapytań: Nie składaj wniosków o kredyt w kilku bankach jednocześnie. Każde zapytanie obniża scoring, a zbyt wiele zapytań w krótkim czasie wygląda podejrzanie.

- Korzystaj z produktów kredytowych i spłacaj je: Paradoksalnie, posiadanie i terminowa spłata małych zobowiązań (np. karty kredytowej, niewielkiego kredytu ratalnego) buduje pozytywną historię. Banki lubią widzieć, że umiesz zarządzać długiem.

- Monitoruj swój raport: Regularne sprawdzanie raportu BIK pozwala na wczesne wykrycie ewentualnych błędów lub nieautoryzowanych zapytań.

Historia opóźnień w spłacie: Jakie zaległości najbardziej szkodzą?

Historia opóźnień w spłacie to moim zdaniem drugi, zaraz po scoringu, najważniejszy czynnik. Nawet wysoki scoring może nie pomóc, jeśli w historii widnieją poważne zaległości. Najbardziej szkodliwe są opóźnienia powyżej 30, a zwłaszcza 90 dni. Takie wpisy są jednoznacznym sygnałem dla banku, że w przeszłości miałeś problemy z dotrzymywaniem terminów, co drastycznie obniża Twoją wiarygodność.Pamiętaj, że nawet jedno poważne opóźnienie może być widoczne w Twojej historii przez 5 lat i znacząco obniżyć szansę na kredyt.

Dane z BIG InfoMonitor: Czy rachunki za telefon wpływają na kredyt?

Wiele osób nie zdaje sobie sprawy, że raport BIK może być zintegrowany z danymi z Biura Informacji Gospodarczej, takimi jak BIG InfoMonitor. To oznacza, że nie tylko kredyty, ale także inne niezapłacone zobowiązania mogą wpłynąć na Twoją ocenę. Przykłady? Niezapłacone rachunki za telefon, prąd, gaz, czynsz, a nawet zaległe alimenty. Jeśli masz takie wpisy w BIG InfoMonitor, banki również je zobaczą i potraktują jako negatywny sygnał. To pokazuje, jak ważne jest dbanie o wszystkie swoje zobowiązania finansowe, a nie tylko te bankowe.

Jak wygląda przykładowy raport BIK analiza wizualna

Wiem, że sama teoria to jedno, a zobaczenie, jak to wszystko wygląda w praktyce, to drugie. Chociaż nie mogę pokazać Ci prawdziwego raportu, mogę opisać jego typowy wygląd, abyś miał lepsze wyobrażenie.

Jak wygląda strona główna raportu? Omówienie dashboardu

Typowy dashboard raportu BIK jest zaprojektowany tak, aby w szybki i czytelny sposób przedstawić najważniejsze informacje. Zazwyczaj na samej górze znajdziesz duży, graficzny wskaźnik Twojej oceny punktowej często w formie licznika lub tarczy zegara, która pokazuje Twój wynik w skali od 1 do 100. Poniżej często widoczne jest podsumowanie liczby aktywnych i zamkniętych kredytów, a także ogólny wskaźnik terminowości spłat, często symbolizowany kolorem zielonym, jeśli wszystko jest w porządku. To takie Twoje finansowe centrum dowodzenia, które od razu daje ogólny obraz sytuacji.

Przykład pozytywnej i negatywnej historii kredytowej

Aby lepiej zobrazować, jak różne elementy raportu wpływają na Twoją wiarygodność, przygotowałem porównanie:

| Element raportu | Profil pozytywny (przykład) | Profil negatywny (przykład) |

|---|---|---|

| Ocena punktowa | 85-100 punktów (bardzo dobra) | Poniżej 50 punktów (niska/bardzo niska) |

| Kolory w historii spłat | Dominują zielone oznaczenia, brak pomarańczowych i czerwonych | Wiele pomarańczowych i czerwonych oznaczeń, zwłaszcza powyżej 60 dni |

| Liczba zapytań kredytowych | Niewielka liczba zapytań (1-3 w ciągu roku), zakończone udzieleniem kredytu | Duża liczba zapytań (np. 5-10 w ciągu kilku miesięcy), wiele bez pozytywnej decyzji |

| Wpisy w BIG InfoMonitor | Brak jakichkolwiek wpisów o zaległościach | Wpisy o niezapłaconych rachunkach za telefon, media, alimenty |

Raport BIK najczęstsze pytania i odpowiedzi

Na koniec chciałbym rozwiać kilka najczęstszych wątpliwości i odpowiedzieć na pytania, które często słyszę od moich klientów.

Czy da się "wyczyścić" negatywną historię w BIK i po jakim czasie znikają wpisy?

To jedno z najpopularniejszych pytań, a odpowiedź jest jednoznaczna: "czyszczenie BIK" w potocznym rozumieniu to mit. Negatywne wpisy dotyczące spłaconego zobowiązania, w przypadku którego wystąpiło opóźnienie w spłacie powyżej 60 dni i od którego upłynęło 30 dni od poinformowania Cię przez bank o zamiarze przetwarzania tych danych, są przetwarzane przez BIK przez 5 lat od momentu spłaty. Nie można ich usunąć na żądanie. Jedyną sytuacją, w której możesz cofnąć zgodę na przetwarzanie danych, jest przypadek kredytów spłaconych terminowo wtedy po ich zamknięciu możesz zawnioskować o usunięcie tych informacji z BIK, co jednak nie zawsze jest korzystne, gdyż usuwasz także pozytywną historię.

Jak bezpłatnie sprawdzić swój raport raz na 6 miesięcy?

Masz ustawowe prawo do uzyskania bezpłatnej "Kopii danych" raz na 6 miesięcy. Aby to zrobić, wystarczy założyć konto na oficjalnej stronie Biura Informacji Kredytowej (bik.pl) i złożyć wniosek o taką kopię. To świetna opcja, aby regularnie monitorować swoją sytuację bez ponoszenia kosztów. Zachęcam do korzystania z tej możliwości, aby zawsze mieć rękę na pulsie swoich finansów.

Czym różni się raport BIK od informacji w KRD czy ERIF?

To bardzo ważne rozróżnienie. BIK (Biuro Informacji Kredytowej) koncentruje się wyłącznie na Twojej historii kredytowej czyli na tym, jak spłacasz kredyty, pożyczki, karty kredytowe i inne zobowiązania wobec banków i firm pożyczkowych. Natomiast KRD (Krajowy Rejestr Długów), ERIF i inne Biura Informacji Gospodarczej (BIG-i) gromadzą znacznie szersze informacje o różnego rodzaju zaległościach płatniczych. Mogą to być niezapłacone rachunki za telefon, internet, prąd, czynsz, mandaty, a nawet alimenty. Krótko mówiąc, BIK to historia kredytowa, a BIG-i to szersza historia wszystkich Twoich długów.

Przeczytaj również: Czy Lendon wpisuje do BIK? Sprawdź, jak to wpływa na Twój kredyt

Najważniejsze lekcje o raporcie BIK i Twoje następne kroki

Mam nadzieję, że ten przewodnik rozwiał Twoje wątpliwości i sprawił, że raport BIK przestał być tajemniczym dokumentem. Teraz wiesz, jak wygląda, co zawiera i jak interpretować kluczowe wskaźniki, aby świadomie zarządzać swoją wiarygodnością kredytową i rozumieć, jak widzą Cię instytucje finansowe.

- Ocena punktowa (scoring BIK) to Twój główny wskaźnik wiarygodności dąż do jak najwyższego wyniku.

- Terminowość spłat jest absolutnie kluczowa; każde opóźnienie, zwłaszcza powyżej 30 dni, ma długotrwałe konsekwencje.

- Pamiętaj, że "czyszczenie BIK" to mit, ale możesz budować pozytywną historię i monitorować dane.

- Masz prawo do bezpłatnej kopii raportu raz na 6 miesięcy korzystaj z tego!

Z mojego wieloletniego doświadczenia w branży finansowej wynika, że świadomość i proaktywne podejście do własnej historii kredytowej to najlepsza inwestycja. Nie czekaj, aż będziesz potrzebować kredytu, aby dowiedzieć się, co jest w Twoim BIK-u. Regularne monitorowanie i dbanie o każdy, nawet najmniejszy szczegół, zaprocentuje w przyszłości. Osobiście uważam, że każdy powinien traktować swój raport BIK jako narzędzie do budowania stabilnej przyszłości finansowej.

A jakie są Wasze doświadczenia z raportem BIK? Czy coś w nim szczególnie Was zaskoczyło lub pomogło w podjęciu ważnej decyzji finansowej? Podzielcie się swoimi przemyśleniami w komentarzach!